Как и зачем украинским компаниям выпускать свои облигации

Как и зачем украинским компаниям выпускать свои облигации (фото: freepik)

Как и зачем украинским компаниям выпускать свои облигации (фото: freepik)

За последние 10 лет 378 предприятий Украины привлекли капитал путем выпуска гривневых облигаций на фондовом рынке. Они использовали средства для покрытия дефицита денежных ресурсов или развития инновационных проектов. Как и зачем украинским компаниям выпускать свои облигации — в партнерском материале РБК-Украина.

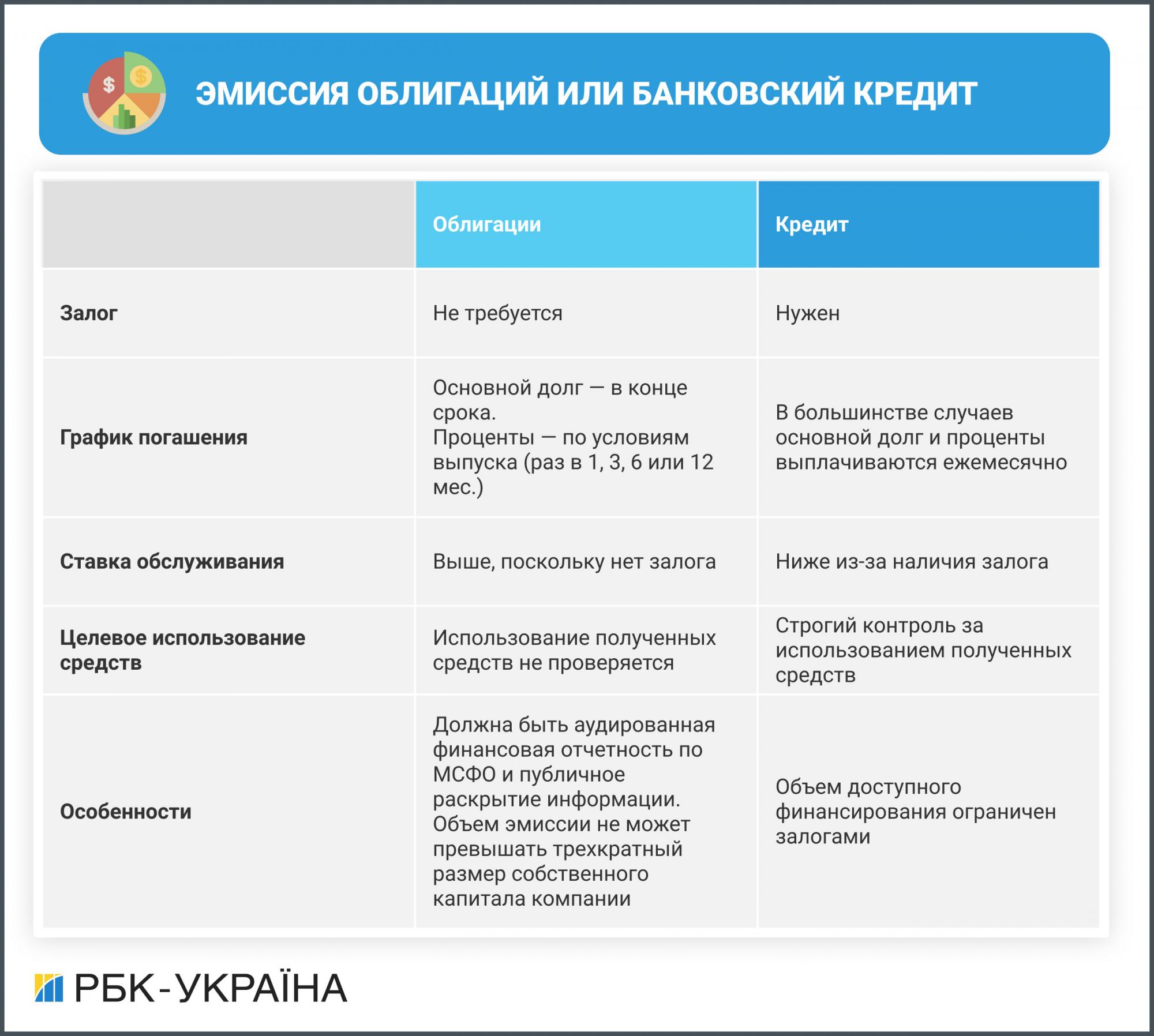

Эмиссия облигаций или банковский кредит

Традиционно украинские предприятия оформляют кредиты в банках, чтобы пополнить сумму оборотных средств или реализовать новые проекты. Выпуск ценных бумаг — альтернативный метод кредитования, который пока набирает популярность. Первый вариант более понятен, но предусматривает контроль за целевым использованием средств, наличие залога и кредитора, от воли которого должник зависит в течение периода кредитования (сейчас это 1 год,— ред.). Второй метод требует тщательной подготовки, но дает компании немного больше свободы в использовании средств и удобство возврата долга.

"Облигации являются одной из самых простых и одновременно эффективных альтернатив для привлечения капитала с целью стимулирования бизнеса. Мировой опыт свидетельствует — такая практика успешно используется уже более чем в 47 развивающихся странах", — отметил управляющий партнер "ЭСКА Капитал" Сергей Васьков.

В инвестиционной фирме ФРИДОМ ФИНАНС УКРАИНА, помогающей компаниям выходить на фондовый рынок, указывают на особые преимущества эмиссии облигаций:

- Доступ к широкому кругу инвесторов через фондовый рынок.

- Укрепление деловой репутации, доказательство прозрачности деятельности.

- Привлечение дополнительных средств, диверсификация источников финансирования.

- Большие объемы и сроки привлечения средств.

- Упрощенное привлечение дальнейшего финансирования в будущем.

- Соответствие стандартам корпоративного управления и прозрачности бизнеса.

Не все могут выпускать ценные бумаги

Выпускать корпоративные облигации целесообразно только финансово устойчивым компаниям с высоким кредитным рейтингом. За последние 10 лет в Украине 378 компаний разместили 1368 выпусков гривневых корпоративных облигаций на сумму свыше 176 млрд грн, всего за годы независимости — 4167 выпусков. Это были АПК-компании, банки, финансовые учреждения, застройщики, ритейлеры, энергетики, металлурги и представители других отраслей.

Малому бизнесу и стартапам в Украине выходить на фондовый рынок довольно рискованно, долго и невыгодно, если объем эмиссии мал. И это полная противоположность ситуации на рынке США, где только за последние три месяца 212 компаний разместили 1532 выпуска корпоративных облигаций общим объемом 466 млрд дол.

"Если мы хотим развивать рынок капитала, чтобы украинская экономика росла и была независимой, то нужно концентрироваться на внутренних инвестициях. Сначала капитал нужно удержать внутри страны, а затем эффективно его использовать. И лучше всего начать с популяризации муниципальных и корпоративных облигаций", — комментирует Антон Дядюра, управляющий партнер лизинговой компании "ЭСКА Капитал".

4 этапа выпуска облигаций

Выпуск корпоративных облигаций — долговременная история. Без учета преждевременной подготовки процесс занимает 6-10 месяцев. Общая процедура состоит из 4 этапов:

- Подготовка к выпуску. Несколько лет следует вести хозяйственную деятельность прозрачно: рекомендуют формировать финансовую отчетность по МСФО и рассказывать о своей деятельности.

- Составление проспекта эмиссии. В ходе этого этапа определяются индикативный спрос, характеристики и условия выпуска.

- Регистрация выпуска в НКЦБФР.

- Размещение облигаций на бирже. Проходят презентации инвесторам, переговоры, сбор заявок. Облигации включают в биржевой список.

Единственный риск для компаний при размещении своих облигаций — что размещение не состоится. Потом все риски несут инвесторы.

Выпуск корпоративных облигаций с андеррайтером

Если у компании есть андеррайтер, то он может взять на себя подготовку проспекта эмиссии и размещения. Это гораздо легче и быстрее, чем заниматься документацией самостоятельно.

К примеру, для лизинговой компании "ЭСКА Капитал" выпуск ценных бумаг в октябре 2021-го стал четвертым в истории. Предыдущие три выпуска эмитент организовал самостоятельно, но эмиссию в этом году на "Украинской бирже" провел с ООО "ФРИДОМ ФИНАНС УКРАИНА". Руководители компании обратили внимание на то, что андеррайтер:

- имеет 13 офисов по Украине и широкую базу клиентов в стране и за ее пределами;

- консультирует и поддерживает на каждом этапе;

- имеет команду по продаже ценных бумаг и отдел аналитиков;

- обеспечивает ликвидность облигаций и работает как маркет-мейкер.

"При размещении облигаций ООО "ЭСКА Капитал" весь объем эмиссии (100 млн грн) удалось разместить в течение одного дня благодаря широкой клиентской базе ФРИДОМ ФИНАНС УКРАИНА. Это был наш первый опыт в качестве андеррайтера. Мы считаем это событие весомым шагом к развитию нашего фондового рынка", — отметила генеральный директор инвестиционной фирмы Марина Бартошек, а директор по развитию бизнеса "Украинской биржи" Алексей Сухоруков добавил: "Можно сказать, рынок корпоративных облигаций постепенно набирает обороты, что не может не радовать".

Фото: Марина Бартошек (из личного архива)

От чего зависит "цена" выхода на рынок

На стоимость привлечения капитала на рынке облигаций влияют следующие факторы:

- Сфера бизнеса и финансовое состояние эмитента, есть ли обеспечение выпуска.

- Репутация и надежность главных акционеров.

- Наличие и уровень кредитного рейтинга.

- Ставки схожих компаний по этому инструменту.

- Срок обращения и валюта выпуска.

- Спрос от возможных инвесторов в момент размещения.

- Макроэкономическая ситуация в стране эмитента.

- Новостной фон.

Если компания доказывает инвесторам свою надежность и платежеспособность путем удачного обслуживания облигационного выпуска, каждая следующая эмиссия может стать дешевле предыдущей, а объемы привлечений будут расти.

Это хорошо видно на примере ООО "ЭСКА Капитал" . Свой первый выпуск облигаций компания разместила со ставкой 19%, привлекши 30 млн грн. Второй и третий выпуски со ставкой 17% и объемом привлечений по 50 млн грн за выпуск. Четвертый выпуск разместили под 16% и получили от инвесторов 100 млн грн.

Эмиссия корпоративных облигаций с привлечением андеррайтера — удачный способ получить нужную сумму инвестиций для своего развития. Уже сейчас есть немало успешных кейсов, а с развитием фондового рынка процесс станет более обычным. Главное — не бояться, работать прозрачно, понимать цели инвестиций и особенности их возврата.