Як і навіщо українським компаніям випускати свої облігації

Як і навіщо українським компаніям випускати свої облігації (фото: freepik)

Як і навіщо українським компаніям випускати свої облігації (фото: freepik)

За останні 10 років 378 підприємств України залучили капітал через випуск гривневих облігацій на фондовому ринку. Вони використали кошти, щоб покрити дефіцит грошових ресурсів або розвинути інноваційні проєкти. Як і навіщо українським компаніям випускати свої облігації - в партнерському матеріалі РБК-Україна.

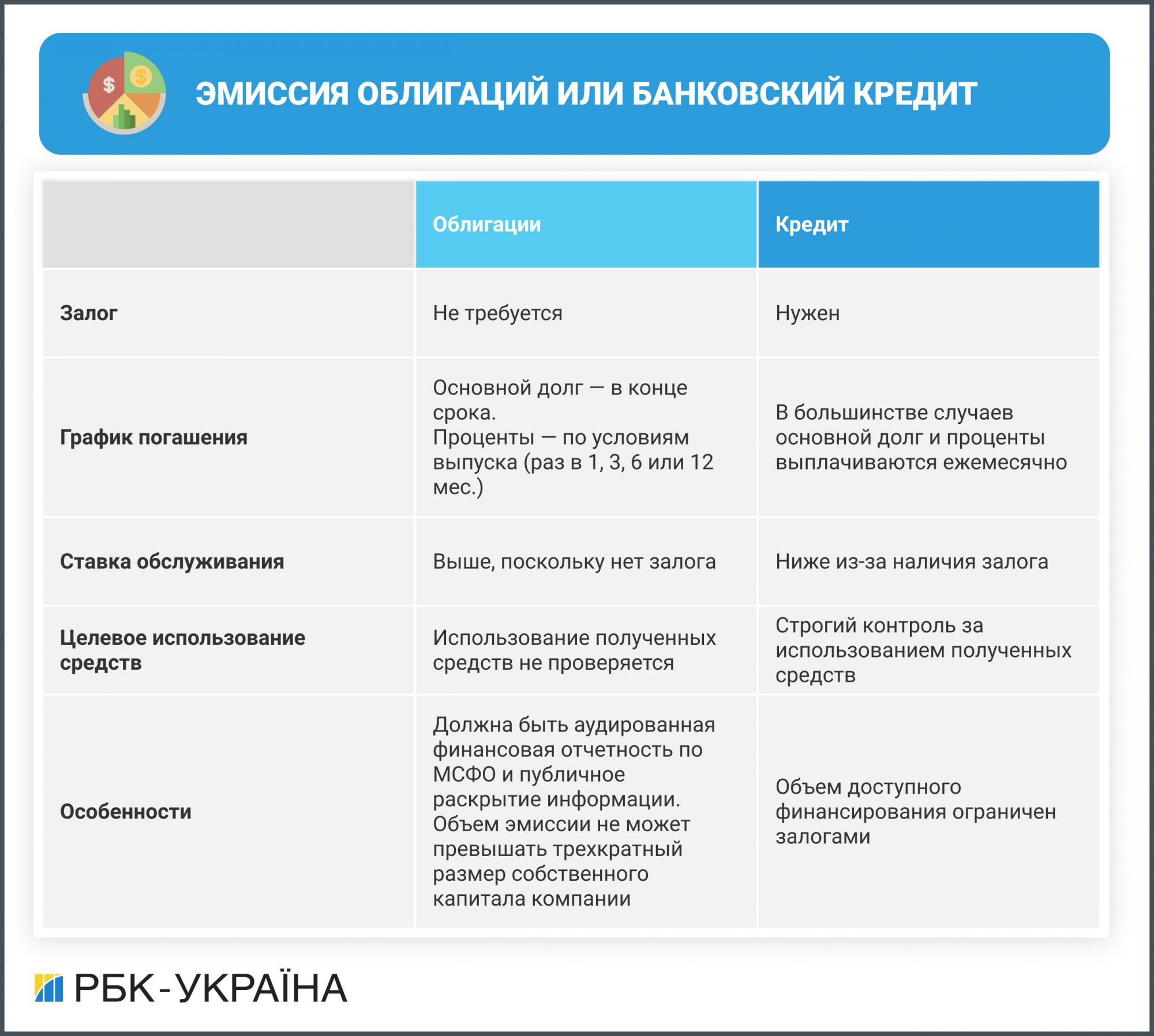

Емісія облігацій або банківський кредит

Традиційно українські підприємства оформляють кредити у банках, щоб поповнити суму обігових коштів або реалізувати нові проєкти. Випуск цінних паперів — альтернативний метод кредитування, що лише набирає популярності. Перший варіант зрозуміліший, але передбачає контроль за цільовим використанням коштів, наявність застави та кредитора, від волі якого боржник залежить протягом періоду кредитування (зараз це 1 рік, — ред.). Другий метод вимагає ретельної підготовки, але дає компанії трохи більше свободи у використанні коштів та зручність у поверненні боргу.

"Облігації є однією з найпростіших і водночас найефективніших альтернатив для залучення капіталу з метою стимулювання бізнесу. Світовий досвід свідчить — така практика успішно використовується вже у понад 47 країнах, що розвиваються", — зазначив керівний партнер "ЕСКА Капітал" Сергій Васьков.

В інвестиційній фірмі ФРІДОМ ФІНАНС УКРАЇНА, що допомагає компаніям виходити на фондовий ринок, вказують на такі переваги емісії облігацій:

- Доступ до широкого кола інвесторів через фондовий ринок.

- Зміцнення ділової репутації, підтвердження прозорості діяльності.

- Залучення додаткових коштів, диверсифікація джерел фінансування.

- Більші обсяги та строки залучення коштів.

- Спрощене залучення подальшого фінансування у майбутньому.

- Відповідність стандартам корпоративного управління та прозорості бізнесу.

Не всі можуть випускати цінні папери

Випускати корпоративні облігації доцільно лише фінансово стійким компаніям із високим кредитним рейтингом. За останні 10 років в Україні 378 компаній розмістили 1368 випусків гривневих корпоративних облігацій на суму понад 176 млрд грн, всього за роки незалежності — 4167 випусків. Це були АПК-компанії, банки, фінансові установи, забудовники, ритейлери, енергетики, металурги та представники інших галузей.

Малому бізнесу та стартапам в Україні виходити на фондовий ринок доволі ризиковано, довго та невигідно, якщо обсяг емісії малий. І це повна протилежність ситуації на ринку США, де лише за останні три місяці 212 компаній розмістили 1532 випуски корпоративних облігацій загальним обсягом 466 млрд дол.

"Якщо ми хочемо розвивати ринок капіталу, щоб українська економіка росла та була незалежною, то концентруватися треба на внутрішніх інвестиціях. Спочатку капітал треба утримати в межах країни, а потім ефективно його використати. І краще за все розпочати з популяризації муніципальних та корпоративних облігацій", — коментує Антон Дядюра, керівний партнер лізингової компанії "ЕСКА Капітал".

4 етапи випуску облігацій

Випуск корпоративних облігацій — довготривала історія. Без урахування завчасної підготовки процес займає 6-10 місяців. Загально процедура складається з 4 етапів:

- Підготовка до випуску. Кілька років слід вести господарську діяльність прозоро: рекомендують формувати фінансову звітність за МСФЗ та розповідати про свою діяльність.

- Складання проспекту емісії. У ході цього етапу визначаються індикативний попит, параметри й умови випуску.

- Реєстрація випуску в НКЦПФР.

- Розміщення облігацій на біржі. Відбуваються презентації інвесторам, переговори, збір заявок. Облігації включають у біржовий список.

Єдиний ризик для компаній під час розміщення своїх облігацій — що розміщення не відбудеться. Потім усі ризики несуть інвестори.

Випуск корпоративних облігацій з андеррайтером

Якщо компанія має андеррайтера, то він може взяти на себе підготовку проспекту емісії та розміщення. Це набагато легше та швидше, ніж займатися документацією самостійно.

Наприклад, для лізингової компанії «ЕСКА Капітал» випуск цінних паперів у жовтні 2021-го став четвертим в історії. Попередні три випуски емітент організував самостійно, але цьогорічну емісію на «Українській біржі» провів із ТОВ "ФРІДОМ ФІНАНС УКРАЇНА". Керівники компанії звернули увагу на те, що андеррайтер:

- має 13 офісів по Україні та широку базу клієнтів у країні та поза її межами;

- консультує та підтримує на кожному етапі;

- має команду з продажу цінних паперів та власний відділ аналітиків;

- забезпечує ліквідність облігацій та працює як маркет-мейкер.

"При розміщенні облігацій ТОВ "ЕСКА Капітал" увесь обсяг емісії (100 млн грн) вдалося розмістити протягом одного дня завдяки широкій клієнтській базі ФРІДОМ ФІНАНС УКРАЇНА. Це був наш перший досвід як андеррайтера. Ми вважаємо цю подію вагомим кроком до розбудови нашого фондового ринку", — зазначила генеральний директор інвестиційної фірми Марина Бартошек, а директор із розвитку бізнесу Української біржі Олексій Сухоруков додав: "Можна сказати, ринок корпоративних облігацій поступово набирає обертів, що не може не радувати".

Фото: Марина Бартошек (з особистого архіву)

Від чого залежить "ціна" виходу на ринок

На вартість залучення капіталу на ринку облігацій впливають такі фактори:

- Сфера бізнесу та фінансовий стан емітента, чи є забезпечення випуску.

- Репутація і надійність основних акціонерів.

- Наявність і рівень кредитного рейтингу.

- Ставки схожих компаній за цим інструментом.

- Термін обігу та валюта випуску.

- Попит від потенційних інвесторів у момент розміщення.

- Макроекономічна ситуація в країні емітента.

- Новинний фон.

Якщо компанія доводить інвесторам свою надійність і платоспроможність шляхом вдалого обслуговування облігаційного випуску, кожна наступна емісія може стати дешевшою за попередню, а обсяги залучень зростатимуть.

Це добре видно на прикладі ТОВ "ЕСКА Капітал". Свій перший випуск облігацій компанія розмістила зі ставкою 19%, залучивши 30 млн грн. Другий і третій випуски — зі ставкою 17% та обсягом залучень по 50 млн грн за випуск. Четвертий випуск розмістили під 16% та отримали від інвесторів 100 млн грн.

Емісія корпоративних облігацій із залученням андеррайтера — вдалий спосіб отримати потрібну суму інвестицій для свого розвитку. Вже зараз є чимало успішних кейсів, а з розвитком фондового ринку процес стане більш звичним. Головне — не боятися, працювати прозоро, розуміти цілі інвестицій та особливості їхнього повернення.