Користі більше, ніж шкоди. Чому НБУ закликають продовжити валютну лібералізацію

Національний банк України закликають продовжити валютну лібералізацію (фото: Віталій Носач, РБК-Україна)

Національний банк України закликають продовжити валютну лібералізацію (фото: Віталій Носач, РБК-Україна)

На лондонській Конференції з відбудови України, покликанній залучити міжнародні інвестиції для відновлення країни після російського вторгнення, партнери пообіцяли Україні чимало. Лише ЄС пообіцяв покрити 45% усіх потреб України у фінансуванні її відновлення до 2027 року. За словами голови Єврокомісії фон дер Ляєн, мова йде про €50 млрд. Водночас, за даними Світового банку, Україна потребує на відновлення щонайменше $411 млрд.

Напередодні початку конференції держсекретар США Ентоні Блінкен закликав Україну створити якомога кращі умови для залучення інвестицій. Це зрозуміло. Саме приватні інвестиції склали левову частку у розвитку та повоєнній відбудові таких успішних сьогодні країн, як Японія та Південна Корея.

Поки ж Україна перебуває у стані війни, ризики для приватних інвестицій є особливо високими. На додачу до "воєнних", Україна зберігає букет із вже традиційних ризиків: корупції, зарегульованості, недосконалого інвестиційного клімату, проблем судової системи, податкового навантаження. До цих проблем ще додаються показники економічних втрат України внаслідок війни.

Так, за оцінкою Мінекономіки, падіння ВВП у 2022 році склало 30,4% (±2%). У той же час, за оцінкою Центру економічної сСтратегії, втрати бізнесу за минулий рік склали $13 млрд прямих збитків, загальні непрямі втрати – $33 млрд, а необхідна сума для відновлення підприємств — майже $25 млрд. Вцілому ж, згідно плану повоєнного відновлення країни, який Київ презентував на минулорічній Міжнародній конференції у Лугано, потрібно понад $750 млрд, з них 250 млрд — за рахунок приватних інвестицій.

На заваді для залучення кредитів чи приватних інвестицій із-закордону експерти також відзначають і існуючі валютні обмеження. Ніхто не захоче позичати чи інвестувати у країну, де діє заборона на обслуговування іноземних кредитів.

Під час нещодавнього круглого столу "Центру економічного відновлення", у якому взяли участь представники провідних економічних аналітичних центрів (Think Tanks) України та профільних міністерств, економісти представили дослідження, яке доводить, що подальше збереження валютних обмежень несе значну шкоду для української економіки.

Для українського бізнесу питання зняття валютних обмежень, які накладені в перший день війни, назріло давно. Якщо раніше ці обмеження були вимушеним і виправданим кроком, щоб втримати обвалу курсу, то зараз більшість експертів сходяться на думці, що подальше зберігання таких обмежень радше шкодить економіці, не говорячи вже про український бізнес.

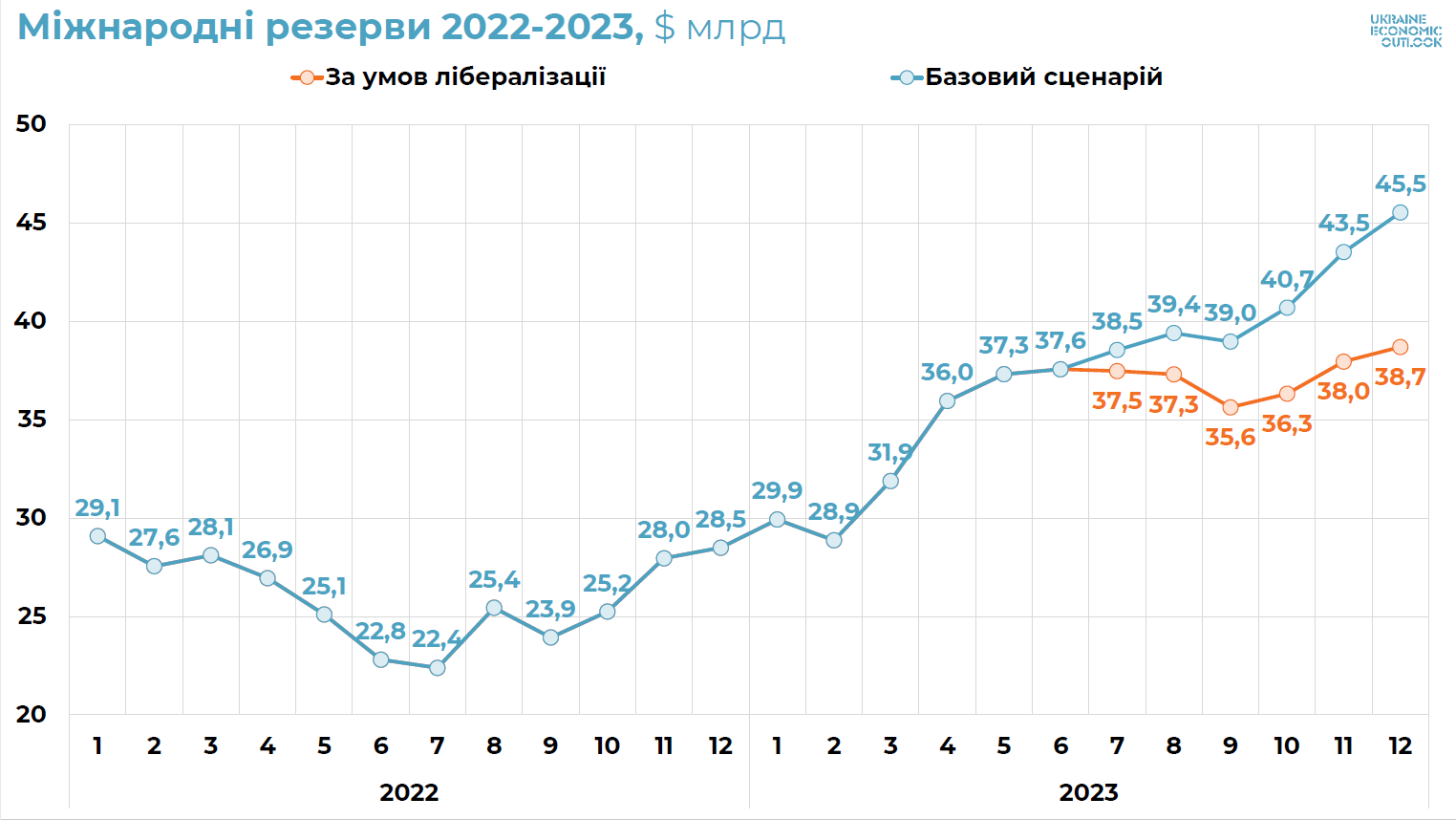

В той час як розмір золотовалютних резервів України досяг 11-ти річного максимуму в $37,3 млрд, а потік валютних надходжень в Україну гарантований міжнародними партнерами на роки наперед, від валютних обмежень продовжують потерпати ключові сектори вітчизняної економіки.

Західні компанії теж зацікавлені у поверненні можливості отримувати дивіденди. Про що у неформальних розмовах кажуть представники посольств та МВФ. Нацбанк декларує поступову валютну лібералізацію, але на зняття ключових обмежень поки не йде. Після обговорення з місією МВФ, в НБУ пообіцяли підготувати дорожню карту зняття валютних обмежень. Тож спробуємо розібратись, що зараз відбувається із валютними обмеженнями в Україні та якими є шляхи валютної лібералізації.

Валютні обмеження НБУ vs реакція МВФ та бізнесу

Нещодавно постановою правління НБУ №73 були внесені зміни, які пом’якшують валютні обмеження регулятора. Документом було надано дозвіл резидентам-позичальникам переказувати за кордон кошти для виконання зобов'язань за зовнішніми кредитами та позиками. Проте, це стосується не всіх.

Пом’якшеннями можуть скористатись лише ті компанії, чиї борговими зобов’язання по старим кредитам забезпечені гарантією чи порукою міжнародної фінансової організації. Також це стосується тих, чиї боргові зобов’язання надані за участю іноземного експортно-кредитного агентства чи іноземної держави через уповноважену нею установу або через іноземну юридичну особу, серед акціонерів яких є іноземна держава чи іноземний держбанк.

До того ж пом’якшення валютних обмежень, стосується лише кредитів, які бізнес отримуватиме після 20 червня цього року. А що робити зі старими позиками, питання залишається відкритим.

Як бачимо, Нацбанк намагався, з одного боку, показати обіцяні кроки до валютної лібералізації, з іншого – мінімізувати можливий тиск на валютному ринку та на золото-валютні резерви.

В Європейській бізнес асоціації повідомили, що після зустрічі з правлінням НБУ 12 червня, керівництво Нацбанку запевнило, що готує стратегію валютної лібералізації. Дана стратегія будуватиметься у вигляді поетапного плану, який буде реалізовуватись по мірі формування необхідних передумов, без прив’язки до певних часових рамок.

Також Нацбанк запевнив, що веде активний діалог із Урядом України та закордонними партнерами, зокрема з МВФ, про подальше пом'якшення валютних обмежень.

Разом з тим, вітчизняному бізнесу в умовах валютних обмежень все важче обслуговувати зовнішні зобов’язання, за рахунок яких він інвестував у розвиток виробничих потужностей та їх модернізації. Така ситуація може поставити компанії на межу дефолту, а у майбутньому позбавить їх ресурсів у вигляді інвестицій і запозичень для повоєнної відбудови, і тим самим забезпечення людей робочими місцями. Нацбанк у червні минулого року прогнозував, що багато підприємств опиняться на межі банкрутства і не зможуть обслуговувати свої кредити. У першу чергу, мова йшла про металургійні заводи, підприємства нафтопереробної, машинобудівної та хімічної галузей. За очікуваннями НБУ дефолт може загрожувати близько 20% компаній в Україні.

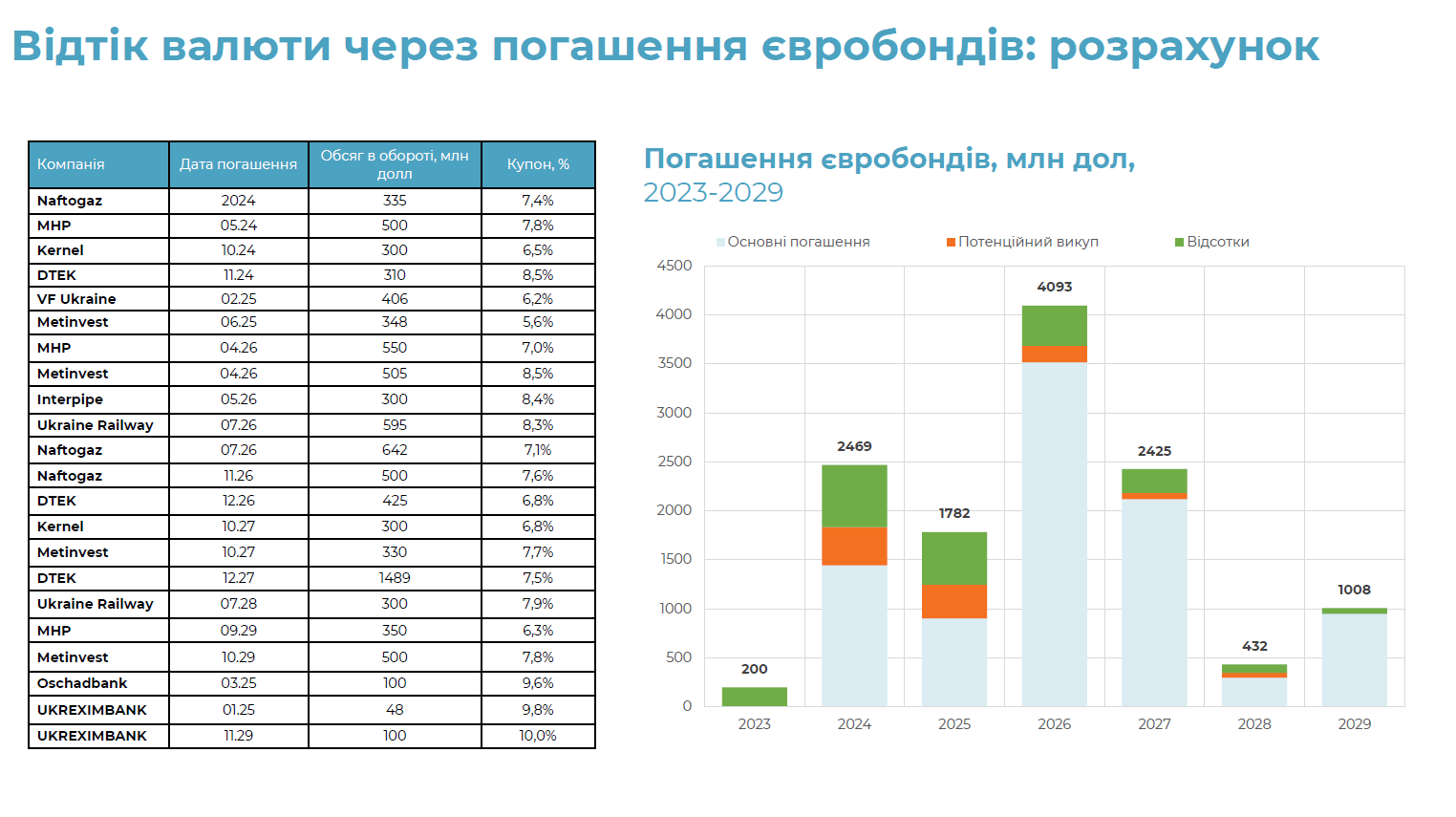

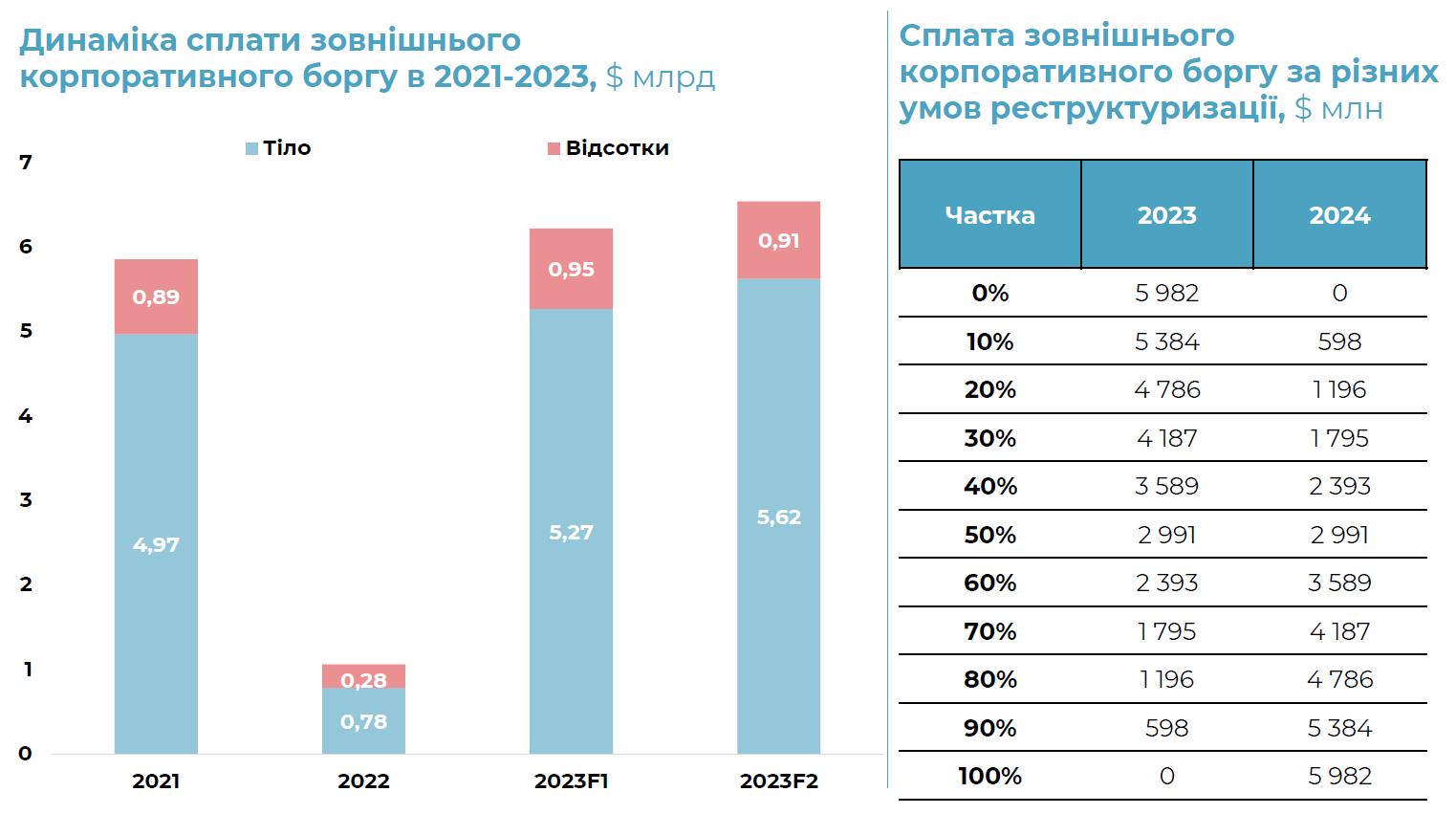

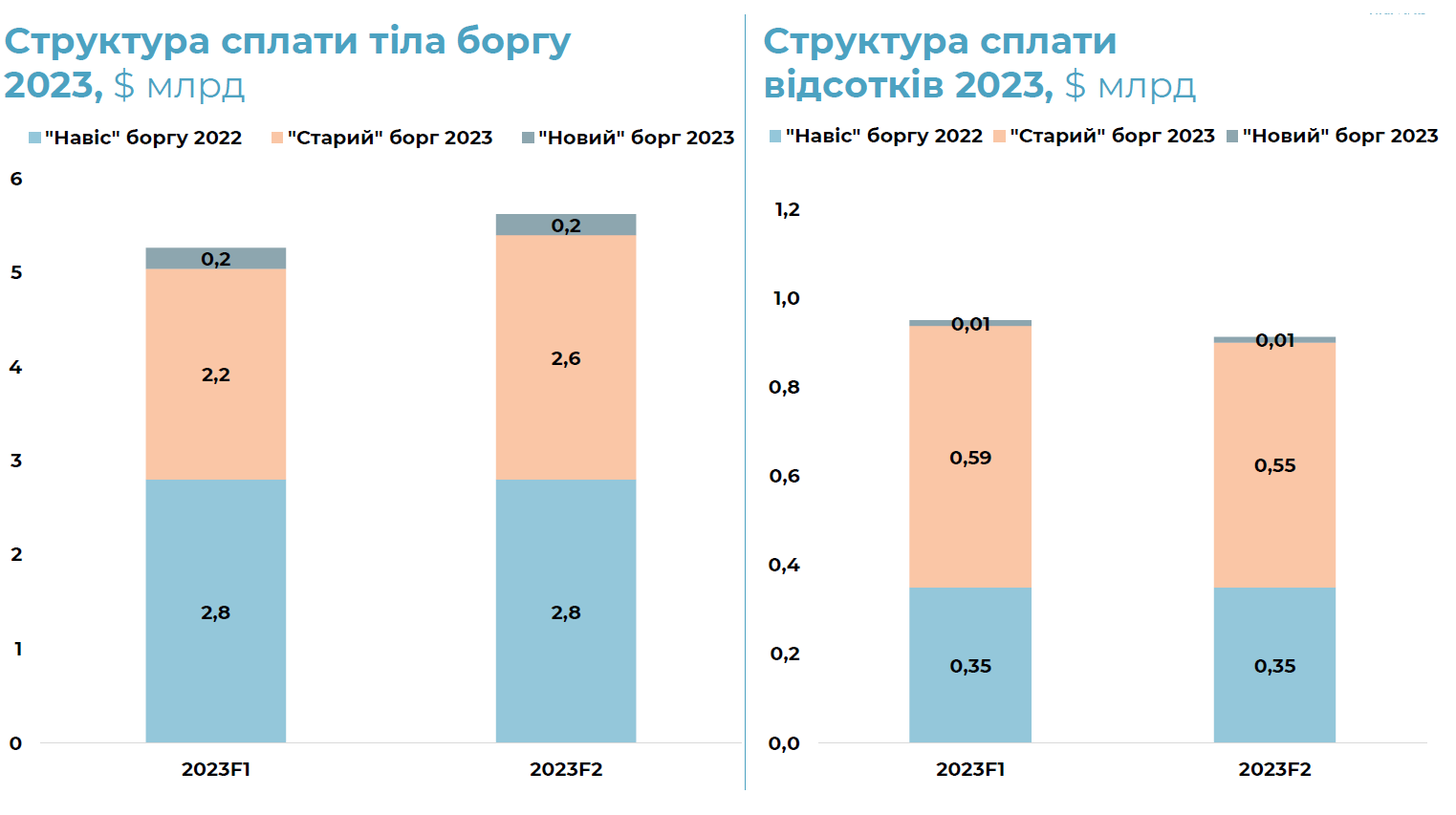

Як відомо, "валютний тягар" для великого бізнесу чималий. У 2023 році українські компанії мають сплатити по купонах близько $840 млн із майже $11,3 млрд від загальної корпоративної заборгованості. Серед найбільших платників по зовнішнім зобов’язанням знаходяться "Нафтогаз", "Укренерго", "Нафтогазвидобування", "ДТЕК", "Укрзалізниця", "Укравтодор", "Метінвест", "Інтерпайп", "Приватбанк", "Укрексімбанк", "Ощадбанк", "Водафон Україна", "Миронівський хлібопродукт", "Кернел" та ін.

Валютні обмеження vs інвестицій

Головним аргументом противників повної лібералізації валютних обмежень є нібито загроза золотовалютним резервам, яка може погіршити стан економіки та тиснути на курс гривні.

Проте, економісти та представники бізнесу так не вважають. За словами керівника економічних реформ Офісу простих рішень та результатів в Україні Ярослава Романчука, важливим фактором, на який скаржиться бізнес, є неможливість виплати дивідендів чи виплат по кредитах, бо Нацбанк посилається на збереження монетарної стабільності.

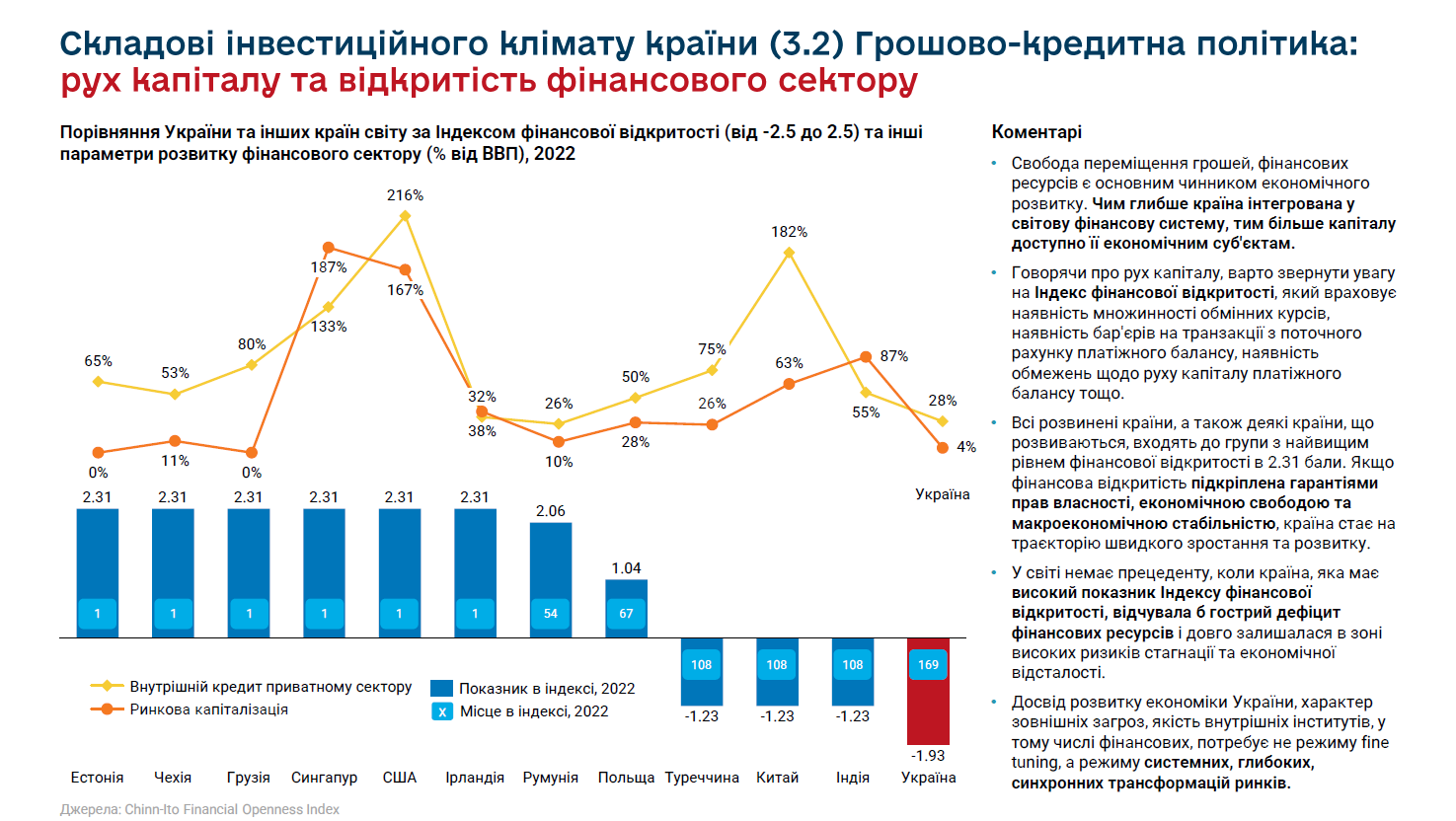

"Проте, згідно досліджень, Україна займає останнє місце разом із Венесуелою у питанні відкритості фінансового сектору. Україна має обмеження по руху капіталу по всім 16-ти параметрам, і це довоєнні показники. Такий стан дуже негативно впливає на кредитування приватного сектору. Якщо ми не будемо робити фінансову лібералізацію, то тоді параметр 4% капіталізації країни залишиться нашим соромом. Всі ті надра, багатства та інфраструктура, які є в Україні, не будуть використані", – наголошує Романчук.

Така ситуація виглядає дивною ще й на тлі того, що НБУ очікує зростання ВВП України на рівні 4,3% у 2024 році, та 6,4% - у 2025 році. Таке зростання має ґрунтуватись на приватних інвестиціях, які неможливі без відкритості фінансового сектору.

На думку керуючого партнера "Ukraine Economic Outlook" Михайла Кухаря, адміністративні бар’єри, які на початку війни поставив Нацбанк мали позитивний ефект. "Однак ситуація затиснених "лещат", яку ми маємо по руху капіталу, по неможливості виведення дивідендів унеможливлює будь-які розмови про інвестиції", – підкреслив Кухар.

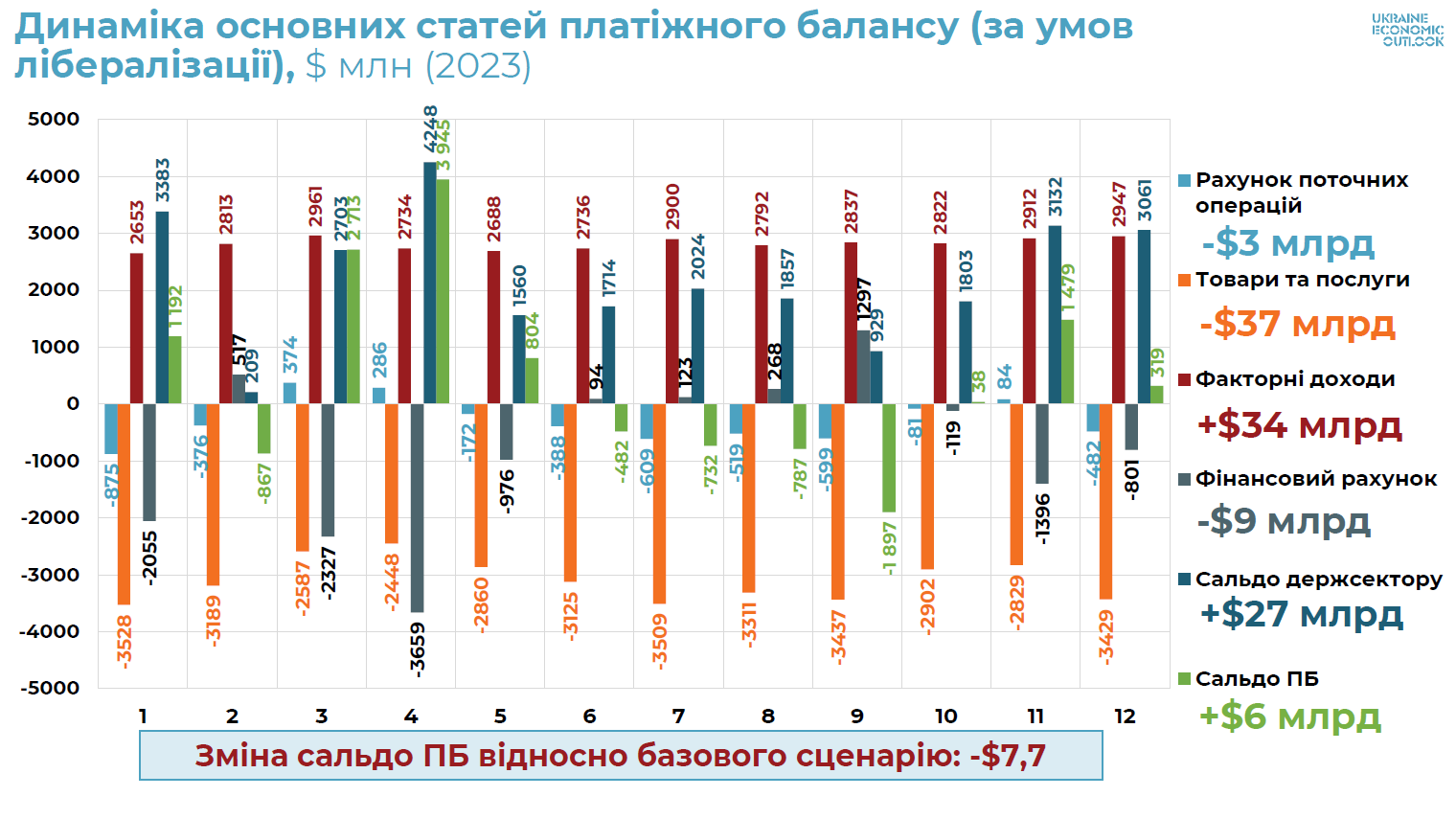

На думку іншого партнера "Ukraine Economic Outlook" Григорія Кукурудзи, економічні розрахунки показують доцільність зняття валютних обмежень.

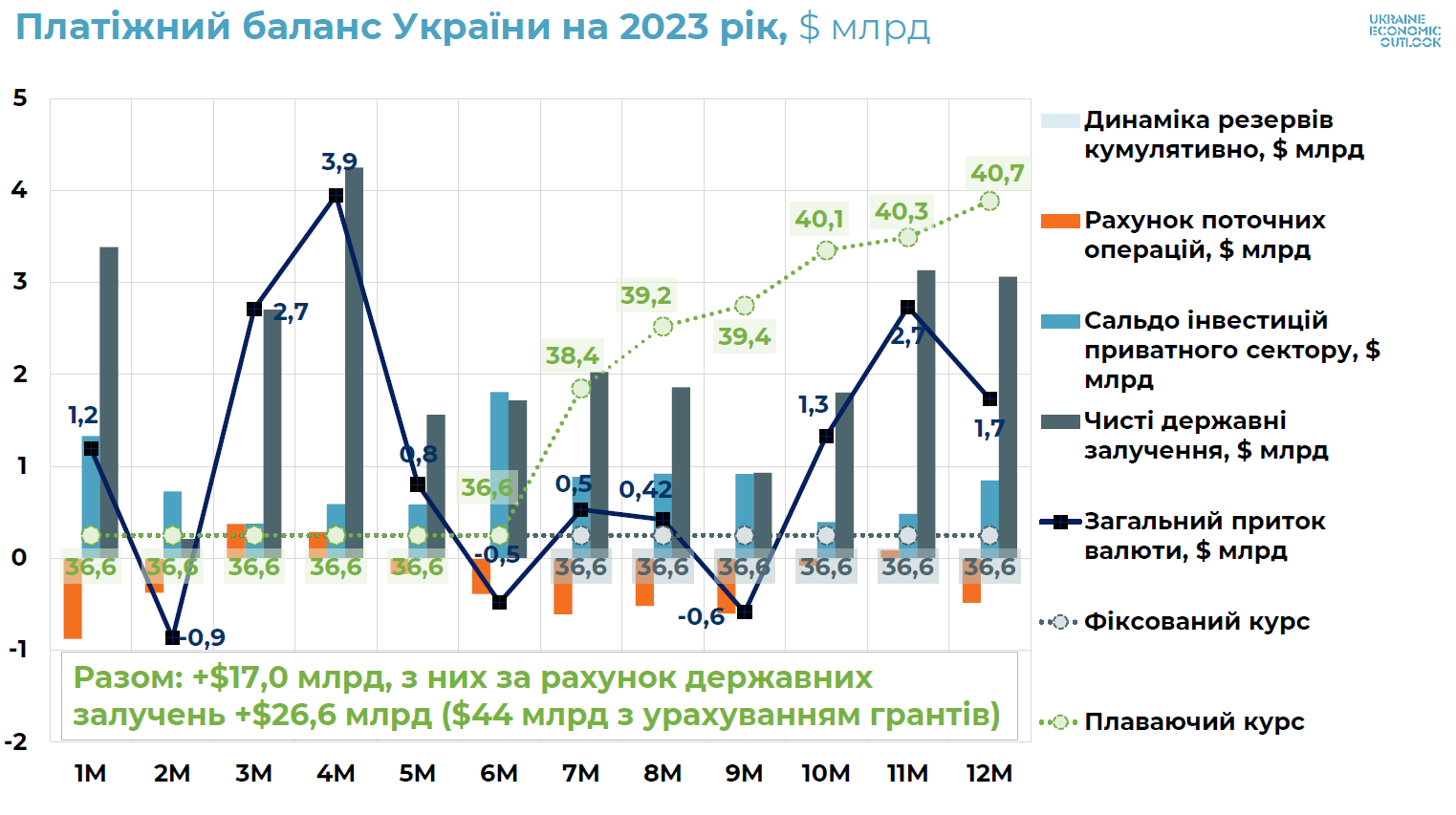

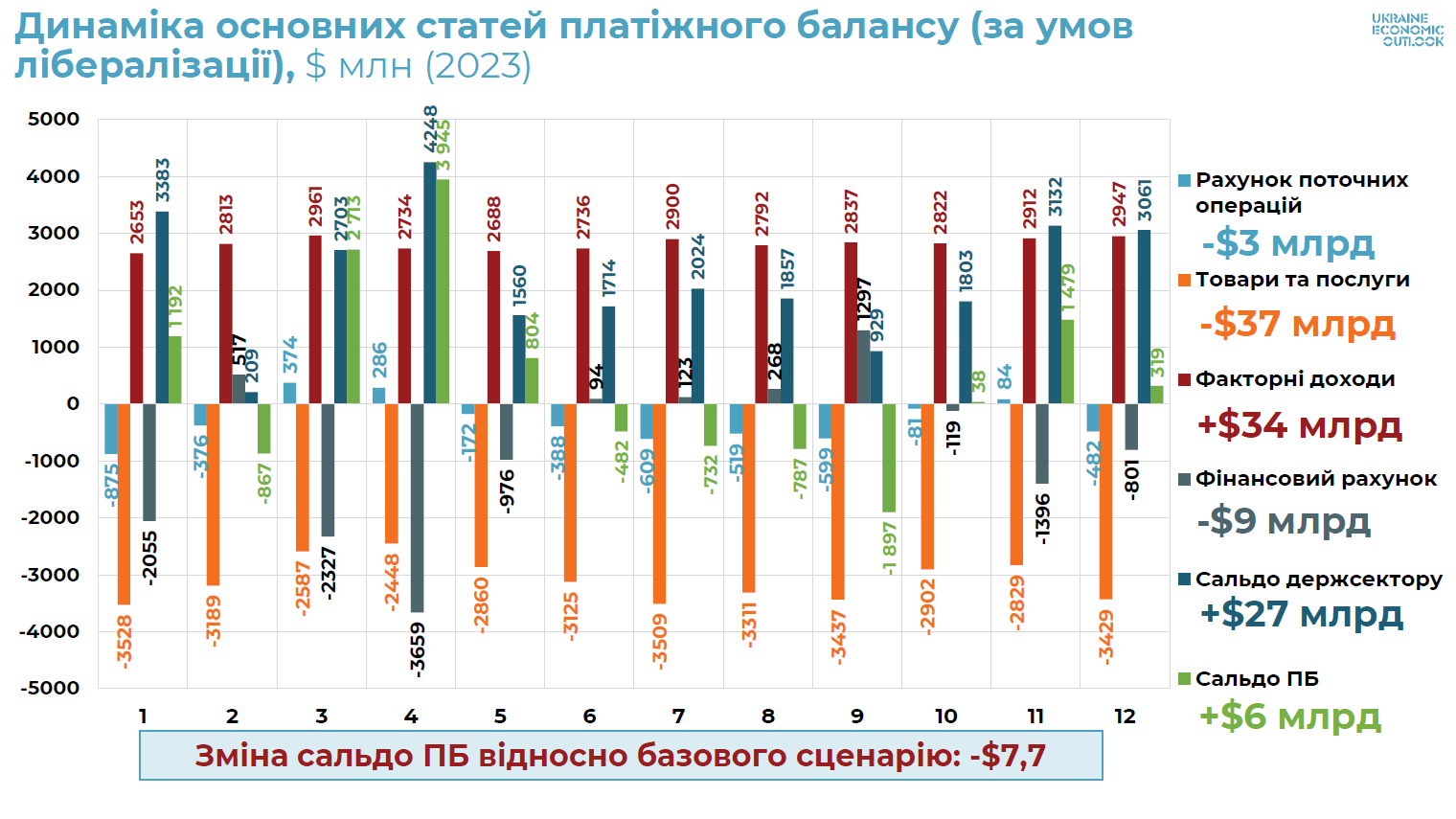

На його переконання, валютна лібералізація можлива з огляду на платіжний баланс, резерви та прогнозований курс національної валюти.

"Платіжний баланс у нас виходить плюс 17 млрд на цей рік. Ми прогнозуємо зростання золотовалютних резервів до $45 млрд до кінця року та курс 40,7 грн за долар, якщо зробити умовно плаваючий курс. Наш прогноз більш оптимістичний ніж у Нацбанку, бо ми бачимо кращу ситуацію по зовнішньому фінансуванню", – підкреслив Кукурудза.

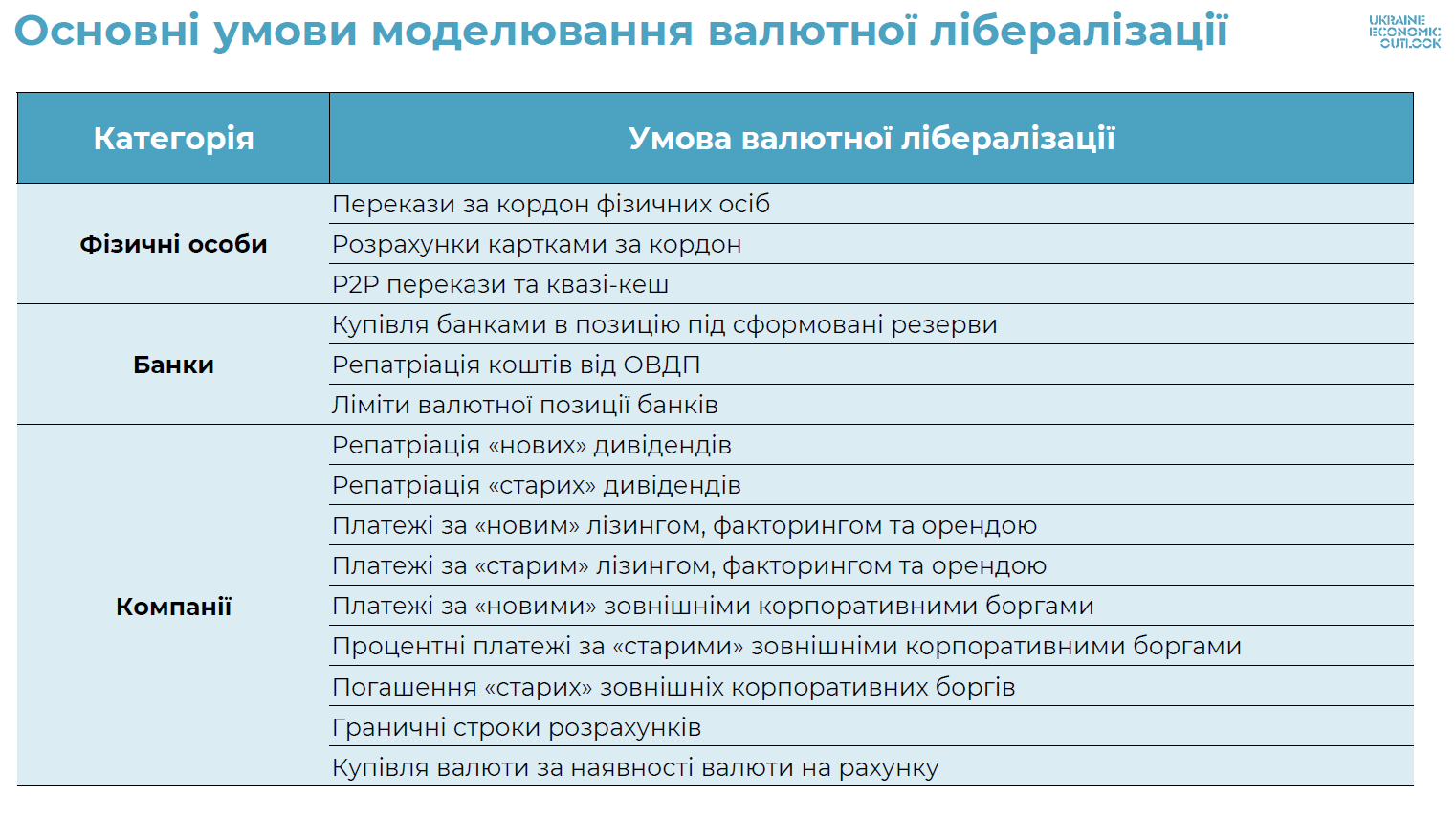

Економіст розділив валютні обмеження Нацбанку на три групи: фізичні особи, компанії і банки. Він констатує, що запит на валютну лібералізацію у приватних банках є мінімальним, а суворі валютні обмеження по фізичним особам є цілком виправданими. Тому, на його переконання, ключовий запит на валютну лібералізацію є саме у українського бізнесу.

"Зараз ви не можете залучити корпоративний кредит і купувати валюту для його обслуговування. Це абсолютно абсурдна ситуація", – наголосив економіст.

Дивіденди, євробонди, корпоративні борги

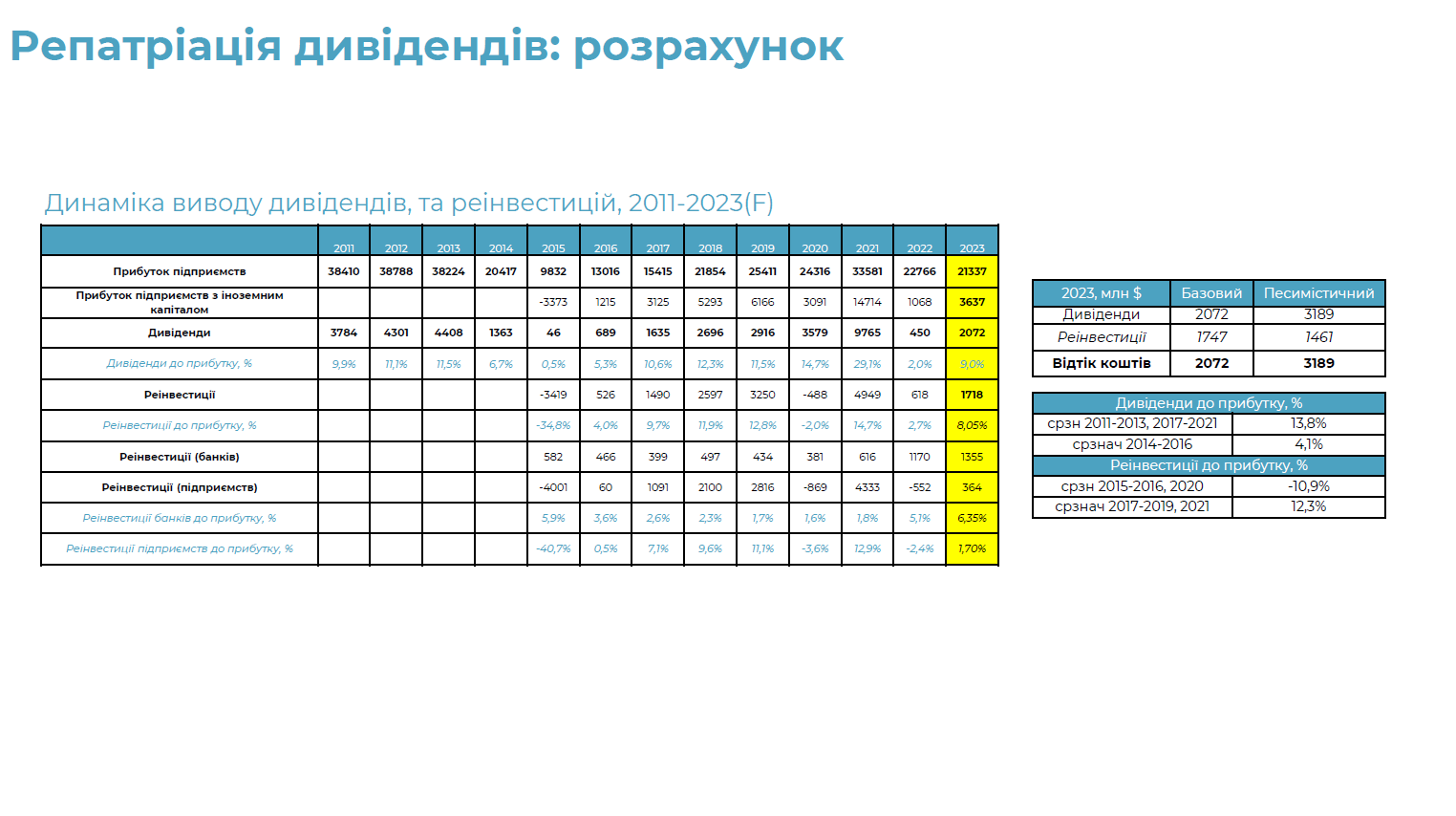

Згідно дослідження, репатріація дивідендів може вилучити від $2 до $3 млрд. Але дозвіл на їх виплату позитивно вплине на інвестиційний клімат та довіру закордонних інвесторів. Відтак, це буде мати позитивніший ефект для економіки.

Ще одним гострим питанням для бізнесу, на думку Кукурудзи, є неможливість купувати євробонди. Зараз можна лише погашати відсотки по євробондах, але не дозволено купувати валюту під погашення чи викуп з ринку євробондів. Це можливо, лише якщо у компанії є власна валютна виручка. Тож, на думку автора дослідження, зняття цих обмежень не матиме негативного впливу на фінанси країни.

За словами Кукурудзи, одним із найскладніших питань є питання корпоративних боргів, яке потребує швидкого вирішення:

"Бо зараз фактично компанії позбавлені можливості їх обслуговувати. Це підриває довіру іноземних позичальників до українських компаній кредиторів та ризикує зупинити їх подальшу співпрацю", – наголосив він.

Подібна ситуація має місце і по відношенню до іноземних інвесторів, які вкладають в українські ОВДП. З початком війни НБУ теж заборонив їм репатріацію дивідендів. Саме тому частка нерезидентів скоротилася на 18,2 млрд грн – з 7,4% до 4%.

Ще 22 березня НБУ заявив, що іноземні кредитори таки зможуть репатріювати за кордон відсотки (купонний дохід) за ОВДП, отримані після 1 квітня 2023 року. Нерезиденти ж очікували, що регулятор дасть можливість повертати всі кошти по паперах. Тому, за словами заступника директора Dragon Capital Сергія Фурси, іноземні інвестори були вкрай розчаровані таким рішення.

Валютна лібералізація

"Основними запитами на валютну лібералізацію у корпоративному секторі є дивіденди, євробонди та обслуговування корпоративних кредитів. Тож якщо, наприклад, із 1 липня ми ці заходи дозволяємо, то відтік капіталу складе лише від 5,3 млрд доларів до 7,7 у гіршому випадку. Тому ми пропонуємо зробити акцент на валютній лібералізації саме у приватному секторі", – резюмував Григорій Кукурудза.

Економісти переконані, Україна може дозволити собі таку часткову валютну лібералізацію. Бо якщо розкинути виведені кошти на валютні інтервенції до кінця року, то цілком можемо врахувати виплати у рамках валютної лібералізації.

"Адже звітуючи щомісяця про новий рекорд накопичення золотовалютних резервів, на виході втрачає бізнес. Без валютної лібералізації, на якій наполягає корпоративний сектор, за підрахунками економістів ми виходимо на сальдо платіжного балансу +$13 млрд. А при її здійсненні – лише на $7,7 млрд менше.

Також до позитивів часткової валютної лібералізації автори дослідження відносять абсорбцію гривні із системи на 283 млрд грн. "Тобто, на практиці, це у майбутньому дозволить знизити рівень інфляції і стримати зростання споживчих цін, що є вкрай актуальним для пересічних громадян", – переконані економісти.

"Запропоновані колегами заходи щодо валютної лібералізації дуже позитивно вплинуть на здатність бізнесу інвестувати та обслуговувати свої борги. До того ж ми тримаємось у цьому випадку адекватного за оцінками МВФ рівня запасів", – переконаний виконавчий директор "Центру економічного відновлення" Кирило Криволап.

Констатують проблему валютних обмежень й в провідних українських інвестиційних компаніях. В інтерв’ю Forbes засновник та СЕО інвесткомпанії "Dragon Capital" Томаш Фіала відзначив, що в Україні багато грошей, є рекордний приріст ліквідності у банківському секторі, проте, іноземні інвестори не можуть вивести дивіденди, і ці кошти теж лишаються в системі. На його думку, першими інвесторами в Україну будуть ті, хто вже тут працював і може оцінити ризики.

За даними "Центру економічного відновлення", державі критично важливо формувати комфортні умови для приватного сектору. Оскільки, за оцінками експертів, саме приватний сектор стане основою відновлення країни і може залучити $150 млрд доларів протягом наступних 10 років. А через наявність валютних обмежень на операції бізнес не може навіть виплачувати дивіденди інвесторам, через що спостерігається помітне падіння рівня реінвестування.

Як бачимо, лібералізація валютних обмежень не матиме негативного впливу на економіку і навіть дозволить компаніям реінвестувати в країну, тому подальший рух в цьому напрямку може стати своєрідним рятівним колом як для українського бізнесу, так і для початку відбудови України.