ИИ снова вдохновляет акции, риторика центробанков подавляет облигации

Нью-Йоркская фондовая биржа (фото: Getty Images)

Нью-Йоркская фондовая биржа (фото: Getty Images)

Недельный обзор финансовых рынков от главы департамента корпоративного анализа группы ICU Александра Мартыненко для РБК-Украина.

Что происходит на мировых рынках

Центральные банки с новой силой принялись отговаривать рынки от бесполезных ожиданий скорого снижения ставок. На прошлой неделе (5-9 февраля) об этом говорили многие чиновники Федеральной резервной системы США во главе с ее главой Джеромом Пауэллом, представители Европейского центробанка и некоторых регуляторов развивающихся стран.

За последнее время рынки привыкли не обращать на эти оговорки особого внимания, но такая мощная информационная атака имела в этот раз несколько больший эффект.

Предсказуемо чувствительнее всего отреагировали долговые рынки: один из их ключевых индикаторов - доходность десятилетних казначейских облигаций США - подросла за неделю на 16 б.п. до 4,18%.

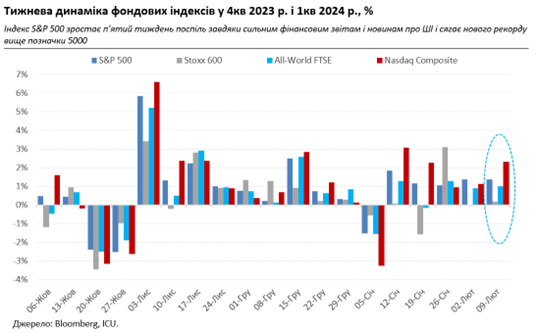

Другое дело – рынки акций. Они не переживали по поводу предупреждений центробанков долго, и снижение индексов продолжалось не дальше понедельника, 5 февраля, после воскресного интервью Пауэлла. В конце концов, инвесторы довольствуются тем, что снижение ставок в любом случае произойдет уже в этом году. На что, кстати, указывают и прогнозы самой ФРС, хотя они до сих пор скромнее, чем оценки рынков.

Поэтому бодрые финансовые отчеты компаний вновь завладели вниманием инвесторов. Пока этот сезон отчетности выглядит весьма успешным: по данным LSEG, по индексу S&P отчитались уже две трети компаний. 80% из них – лучше, чем ожидалось. В результате, аналитики сейчас уже оценивают рост общих доходов компаний индекса в 9% вместо 4,7% по состоянию на январь.

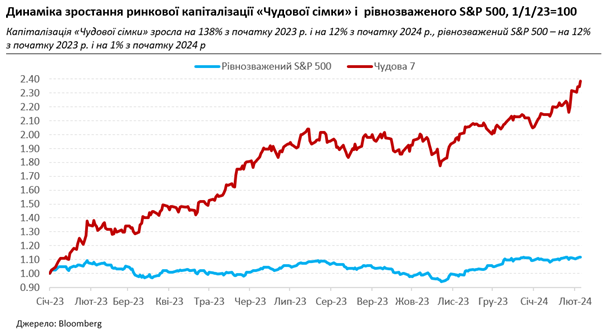

А тут появились новости, что производители микрочипов строят новые мощности и собираются привлекать инвестиции. И, конечно, не обошлось без многочисленных упоминаний искусственного интеллекта (ИИ). Это придало дополнительный импульс акциям крупных IT компаний, которые и стали главным движителем недельного роста фондовых индексов. Индекс S&P 500 растет пятую неделю подряд благодаря сильным финансовым отчетам и новостям об ИИ, достигнув нового рекорда выше отметки 5000. IT компании задают тон в "Великолепной семерке", которая весит треть в S&P 500 и по рыночной капитализации выросла с начала года уже на 12%. Тот же S&P 500 без "Великолепной семерки" не претерпел за этот период почти никаких изменений.

Все больше наблюдателей выражают опасения, что нынешнее ралли акций IT-гигантов принимает форму спекулятивного пузыря подобно интернет-компаниям в 1990-х годах. Тот пузырь в свое время лопнул довольно громко, обернувшись общим кризисом финансовых рынков. Впрочем, в отличие от тогдашних обанкротившихся "доткомов", нынешние фавориты инвесторов имеют господствующие рыночные позиции, а также надежное финансовое состояние благодаря низкой долговой нагрузке и огромным запасам денежных средств. Это, между прочим, убеждает рынки в нечувствительности техногигантов к негативному воздействию высоких ставок. В любом случае пузырь может быть только в начале своего формирования и, к тому же, имеет крепкую поддержку от устойчивого роста американской экономики.

Такой поддержки сейчас очень не хватает китайским акциям, которые 40% опрошенных участников недавнего крупного инвестиционного форума Goldman Sachs в Гонконге сочли "непригодными для инвестиций". Данные на прошлой неделе показали очередное ускорение дефляции в Китае в январе. Это усугубило беспокойство инвесторов экономическим положением в стране, которая, похоже, почти исчерпала потенциал роста за счет индустриализации и кредитной экспансии. К тому же инвесторы боятся возможных последствий геополитического противостояния Китая и США. И только отчаянные попытки властей оживить финансовый рынок путем вливания государственных средств, смены руководства регуляторов и другими организационными средствами стимулирования помогли ключевым фондовым индексам страны подрасти за прошедшую неделю.

А что в Украине

Между тем, позиции украинских еврооблигаций снова ослабли, что скорее объясняется отсутствием значительных положительных новостей о международной финансовой поддержке Украины, а не глобальными рыночными трендами. Американский Сенат сделал только первоначальные шаги в голосовании за отдельный акт о помощи Украине, Израилю и Тайваню. Документ еще должен пройти окончательное согласование, после чего еще потребуется согласие Палаты представителей. За неделю стоимость украинских суверенов снизилась в среднем на 4% – до диапазона 22-29 центов за доллар.

В то же время гривна остается стабильной. Сбалансированность валютного рынка позволила НБУ снизить объем интервенций до нового недельного минимума – 201 млн долл. За прошедшую неделю официальный курс почти не изменился – 37,62 грн/долл., как и наличный, который в системно важных банках остался на уровне 37,5-38,1 грн/долл.