Навіщо хедж-фондам США дефолт в Україні

Міністру фінансів України Наталії Яресько потрібно переконати хедж-фонди піти на компроміс у реструктуризації боргу України

Міністру фінансів України Наталії Яресько потрібно переконати хедж-фонди піти на компроміс у реструктуризації боргу України

Вчора Верховна Рада підтримала в першому читанні і в цілому урядовий законопроект №2898 "Про особливості здійснення операцій з державним, гарантованим державою боргом та місцевим боргом". Тим самим, Рада дала право Кабміну вводити мораторій на виплати зовнішніх боргів. "У разі атаки недобросовісних кредиторів на Україну, цей мораторій захищає активи держави і держсектору. Будь-який мораторій, оголошений у відповідності з новим законом, в майбутньому не вплине на наші двосторонні і багатосторонні боргові зобов'язання, і не буде впливати на наші внутрішні зобов'язання", - сказано в заяві Кабміну Арсенія Яценюка.

Перед українським урядом стоїть непросте завдання: до червня потрібно переконати зовнішніх кредиторів списати, або як мінімум пролонгувати нашій країні виплату неабиякої суми зовнішнього боргу. Міністр фінансів Наталія Яресько неодноразово заявляла про те, що мова йде про реструктуризацію близько 23 млрд дол. позикових ресурсів, що в результаті заощадить українському бюджету понад 15 млрд дол. у найближчі три-чотири роки.

Загалом, виплати тільки за валютними борговими зобов'язаннями протягом наступних чотирьох років складуть близько 30 млрд дол., включаючи обслуговування й повернення боргу

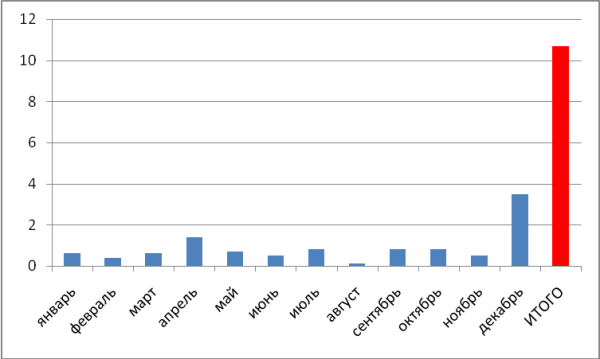

Яресько зізнавалася, що переговори йдуть "складніше, ніж очікувалося", але не сумнівається в їх успіху. Втім, уряду доводиться зберігати напускний оптимізм, оскільки ситуація з погашенням боргів незавидна. Вірніше, з ресурсами, які необхідні для задоволення апетиту кредиторів. Адже за весь 2015 рік Україні належить виплатити понад 10 млрд дол.

Зараз рівень держборгу переступив позначку в 1,5 трлн грн (фактично, ця сума дорівнює номінальному ВВП України за 2014 рік). Золотовалютні резерви все ще знаходяться на позначці, не покриваючи навіть критичний тримісячний імпорт: ЗВР України становлять близько 9,6 млрд дол., а імпорт за 1 квартал 2015 року склав 10,11 млрд дол. Дефіцит фінансового рахунку платіжного балансу за перші три місяці 2015 року досяг 1,1 млрд дол.

При цьому, результат домовленості з кредиторами України безпосередньо впливає на рішення МВФ про виділення нам чергового траншу. Саме тому Наталія Яресько недарма назвала травень "критичним місяцем, протягом якого потрібно переконати інвесторів піти назустріч. Оскільки вже менше, ніж через два тижні в Україну прибуває чергова місія Фонду, яка займеться переглядом програми фінансування і подальшим співробітництвом.

Ризики на продаж

Більшість власників українських бондів розуміють, що доводити нашу країну до стану дефолту - не в їх інтересах. Аж надто високі ставки.

Навіть міністр фінансів США Джек Лью після прийняття урядового законопроекту №2898 сказав, що власникам облігацій України потрібно буде піти на жертви, щоб вирішити питання за зовнішніми борговими зобов'язаннями.

Київ дискутує про реструктуризацію не тільки суверенних (понад 20 випусків єврооблігацій, починаючи з 2006 року), але і так званих квазі-суверенних боргів:

- кредитів "Укравтодору";

- єврооблігацій держпідприємства "Фінансування інфраструктурних проектів", випущених у процесі підготовки до Євро-2012;

- паперів "Укрзалізниці";

- євробондів "Укрексімбанку", "Ощадбанку";

- євробондів Києва.

Не забули в Кабміні і про єврооблігації на 3 млрд дол., випущені в кінці 2013 року та викуплені Росією.

"Питання лише в тому, які умови реструктуризації пропонує українська сторона. Впевнений, інвестори явно сподівалися на м'яку реструктуризацію: розтягування виплат в часі, часткове погашення. Але Кабмін, мабуть, запропонував просто списати частину боргів, що явно багатьох не влаштовує", - сказав виконавчий директор Центру соціально-економічних досліджень "CASE-Україна" Дмитро Боярчук.

Не влаштовує це, в першу чергу, хедж-фонди, які сконцентрували близько 50% зовнішньої заборгованості України. Велика частина фондів - резиденти США.

Саме з ними дискусія проходить складніше, оскільки суть роботи цих структур і зводиться до того, щоб скуповувати борги за безцінь, а потім отримувати з країн-боржників сповна.

"У нас немає зайвої валюти, вони зрозуміють, що наша ситуація серйозна і потребує вирішення цієї проблеми", - сказала, зокрема, Яресько.

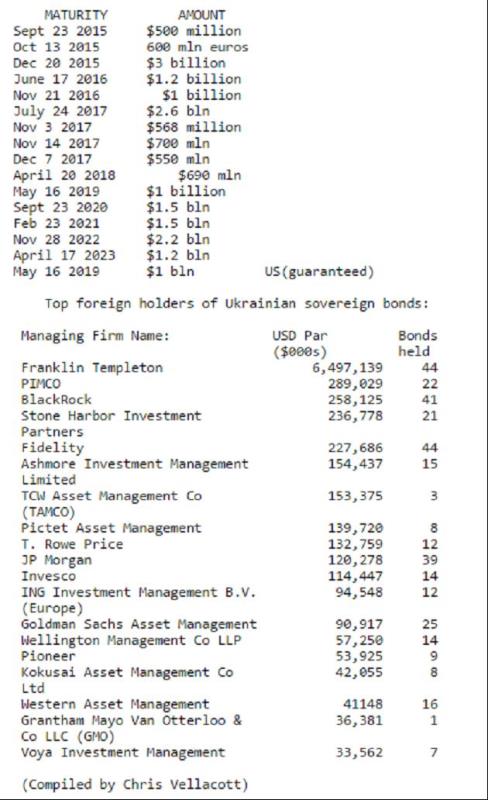

Український уряд імена кредиторів не розкриває. Але ще в березні агентство Reuters опублікувало цікаву статистику, де вказало перелік найбільших інвесторів-власників боргів, а також строки погашення облігацій.

Левова частка суверенних паперів (майже 6,5 млрд дол.) - у компанії FranklinTempleton. Вона управляє декількома десятками різноманітних фондів, у портфелях яких є бонди нашого уряду:

- Global Total Return Fund володіє загальною сумою облігацій Кабміну на 107,3 млн дол. з термінами погашення в 2016-2023 роках;

-International Bond Fund володіє урядовими бондами на 10 млн дол.;

- Global Bond VIP Fund є власником облігацій Кабміну на суму 50,5 млн дол., велика частина з яких повинна бути погашена до 2020-2021 років.

Franklin Templeton відомий тим, що спеціалізується на скуповуванні проблемних активів і цінних паперів. Її керівника Майкла Хейзенстэба називають "інвестором проти натовпу", який "пилососив" держоблігації Ірландії, Південній Кореї та Угорщини, непогано на цьому заробляючи. За таким же принципом була обрана і Україна.

"Ми переконані, що довгостроковий потенціал України примітний, оскільки країна володіє величезними резервами людського капіталу та сільськогосподарського фонду, займає відмінну географічну і геополітичну позицію", - заявляв Хейзенстэб ще на початку 2014 року.

Pacific Investment Management Company (PIMCO) - другий з найбільших власників українського боргу, входить у німецьку групу Allianz, і управляє капіталом у розмірі близько 2 трлн дол. Фонд, який інвестує в облігації - Pimco Total Return Fund. Він же є власником і українських боргів.

Ще один великий кредитор України-Blackrock, інвесткомпанія зі штаб-квартирою в Нью-Йорку. Під її управлінням знаходяться активи на суму близько 4,77 трлн дол., а сама компанія належить банкам-гігантам з США: Bank of America (34,1%), PNC Financial Services (24,6%) та Barclays PLC (19,9%).

Цікавий факт: саме Blackrock виступав консультантом в угоді з придбання у квітні 2014 році Альфа-Банком (Україна) Банку Кіпру.

Серед кредиторів України є й інші гучні імена. Наприклад, один з найстаріших банків світу JPMorgan, керуюча компанія Goldman Sachs AssetManagement, японська інвестиційна компанія KOKUSAI Asset Management, британська Invesco, заснована ще в 1935 році. Схоже, всі вони розраховували на те, щоб зіграти проти ринку, але, зіткнувшись з різким погіршенням економічної ситуації в Україні, вирішили вимагати борги.

Санітари або стерв'ятники?

Досвід інших країн довів, що з одного боку хедж-фонди виконують роль своєрідних "санітарів", забираючи на себе частину суверенних ризиків. Однак, з іншого, купуючи борги за безцінь, фонди потім чинять чималий тиск на уряд і на корпоративний сектор.

Один з яскравих прикладів - Marathon Asset Management, приватний хедж-фонд з Нью-Йорка, який був створений в 1998 році вихідцем з Lehman Brothers Брюсом Річардсом і трейдером, фахівцем з ринків, Луї Гановером. Marathon має сумнівну репутацію, оскільки зі значними дисконтами (до 50% і навіть більше) викуповує цінні папери держав і компаній, які зіткнулися з труднощами. А потім наполягає на їх повному погашенні, через що Marathon отримав ємне прізвисько "стерв'ятник".

Навколо Marathon і йому подібних фондів вже спалахували скандали. Один з найгучніших скандалів нашого століття - дефолт Аргентини в 2001 році, допущений за зовнішніми зобов'язаннями країни.

Тоді більшість власників аргентинських держоблігацій погодилися обміняти їх на нові з 65% дисконтом. Але кілька кредиторів (у тому числі, Marathon) відмовилися йти на операцію. Так, один з фондів, що купив борг країни за 50 млн дол., вимагав від влади Аргентини повернути йому мільярд.

Схожа ситуація сталася в 2012 році і в Греції, коли була досягнута попередня домовленість з інвесторами про списання 50% суверенного боргу цієї країни.

Але кілька фондів-спекулянтів, включаючи Saba Capital Management, York Capital Management, Cape View Capital, заявили про намір вимагати повного повернення коштів. Мова йшла про 20-25 млрд євро. Наміри хедж-фондів підтримали навіть у Європейському центробанку.

"Греція зобов'язана платити за боргами, ніхто не погодиться подарувати їй 240 млрд євро. Такі правила гри. Інакше доведеться визнати дефолт і порушення європейських правил", - заявив на початку 2015 року член Ради керуючих ЄЦБ Бенуа Керре.

У підсумку, грецькому уряду довелося шукати допомогу за межами ЄС. Про готовність підтримати її навіть Росія заявила, незважаючи на складні відносини між росією і Західною Європою.

Хто переможе?

Позиція хедж-фондів серйозно ускладнює домовленості щодо реструктуризації українських боргів. І чим ближче червень - тим вище ризики розриву наших взаємин з МВФ. Розуміють це і в уряді, відверто натякаючи на те, що інвестори навмисно гальмують переговори.

"Я дійсно думаю, що кредитори дуже тягнуть, і не прийшли до розуміння серйозності нашій ситуації, фіскальної і фінансової", - заявила Наталія Яресько.

Плановий графік погашення зовнішніх боргів українським урядом у поточному році (млрд доларів)*

* дані - Кабінет міністрів України

Разом з тим, Franklin Templeton вже сформував групу кредиторів, які є власниками 50% українських єврооблігацій. Консультантами в цій групі виступають згадана вже Blackstone і американська юридична компанія Weil, Gotshal & Manges.

Питання лише в тому, яку позицію займе ця частина кредиторів. Адже Майкл Хейзенстеб з Franklin Templeton вже заявив: "...спочатку інвестувати в Україну мало сенс, але криза зламала усі плани". Його песимізм цілком зрозумілий: компанія втратила 3 млрд дол. на купівлі українських облігацій.

Не краща ситуація і у Pimco Total Return Fund, оскільки вже близько півроку відтік з нього сягає 8 млрд дол. щомісяця. Тому бажання отримати від України "сповна" - логічно. Не виключено, що, навіть домовившись з частиною власників боргів про їх списання чи пролонгацію, деяким все одно доведеться повертати все та в повному обсязі.

Так сталося в Аргентині, коли у жовтні 2012 року Апеляційний суд другого округу США в Нью-Йорку постановив, що кредитори Аргентини, включаючи фонди, що відмовилися взяти участь в реструктуризації боргу, мають рівні права на отримання виплат. Фактично суд заборонив обслуговувати реструктуризовані зобов'язання, поки влада не розрахується перед кредиторами за старими дефолтними облігаціями.

Переговори з фондами-кредиторами велися до останнього. Але в липні 2014 року в уряду Аргентини не залишилося іншого виходу, ніж оголосити черговий дефолт.

"І все ж, незважаючи на те, що частина кредиторів України непохитна, їм все одно необхідна підтримка інших власників боргів і як мінімум 2/3 голосів за кожним папером", - упевнений аналітик Bank of America Merrill Lynch Вадим Храмов.

Іншими словами, у Кабміну є шанси продавити свою точку зору і добитися реструктуризації. Але навряд чи хедж-фонди погодяться на умови, які необхідні Україні. Найімовірніше, це буде якийсь компромісний варіант, і явно не самий вигідний для нас. В іншому випадку уряду пред'являть чек з десятизначною сумою.