Як і кому платити податок на нерухомість

.

.

Згідно з новою редакцією Податкового кодексу, з 2015 року знову змінився порядок нарахування та справляння податку на житлову нерухомість. Крім того, нагадаємо, введено податок на об'єкти нежитлової нерухомості.

Наталія Ульянова, директор департаменту

міжнародного податкового планування ЮФ ICF LegalService

Згідно з новою редакцією Податкового кодексу, з 2015 року знову змінився порядок нарахування та справляння податку на житлову нерухомість. Крім того, нагадаємо, введено податок на об'єкти нежитлової нерухомості.

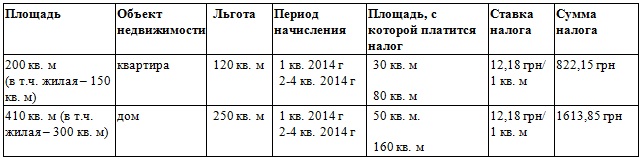

Отже, за звітний 2014 рік податок на нерухомість сплачується протягом 2015 року за ставками і механізмами, що діяли в минулому році. Тобто, для квартир площею 240 кв. м, і будинків площею не більше 500 кв. м, ставка становить 1% розміру МЗП (встановленої на 1 січня звітного року) за 1 кв. м (12,18 грн).

При перевищенні даного метражу, Податковим кодексом передбачена ставка податку 2,7% розміру МЗП за кожен квадратний метр.

При цьому, не потрібно забувати, що для фізосіб діє своєрідна пільга: право раз на рік зменшити оподатковувану площу житлу на 120 кв. м для квартир і 250 кв. м для житлових будинків.

Крім того, з 1 січня по 31 березня 2014 року податок стягувався тільки з житлової площі, а з 1 квітня по 31 грудня 2014 року - з загальної.

Розрахунок сум податку за підсумками 2014 року для фізособи

Самі фізособи суму податку не розраховують. Цим займається Державна фіскальна служба на основі даних, які містяться в реєстрі прав на нерухоме майно.

Причому, органи, що здійснюють реєстрацію майна та фізичних осіб, зобов'язані щоквартально, у 15-денний строк після закінчення податкового (звітного) кварталу подавати контролюючим органам інформацію, необхідну для розрахунку податку. Простіше кажучи, якщо протягом кварталу відбувається угода купівлі-продажу об'єкта, ГФС про це неодмінно дізнається і нарахує необхідну суму.

За місцем своєї реєстрації (прописки) платник податку до 1 липня року, наступного за звітним, отримує повідомлення-рішення з сумою податку. І протягом 60 днів він повинен сплатити цей податок до державного бюджету.

У 2015 році наступний розклад:

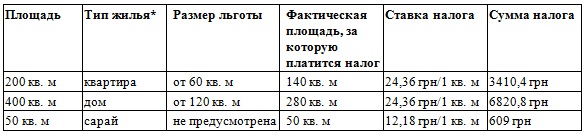

- базова ставка для об'єктів житлової нерухомості, що належить фізичним особам, з 2015 року уніфікована - вона не може перевищувати 2% МЗП за кожен кв. м (24,36 грн);

- розмір мінімальної пільги знижений зі 120 кв. м і 60 кв. м для квартир і 250 кв. м до 120 кв. м для будинків. Причому, кількість об'єктів на розмір пільги не впливає, а сумарна пільга становить не менше 180 кв. м у разі володіння декількома об'єктами житлової нерухомості різного типу.

Тепер оподаткування поширюється і на об'єкти нежитлового фонду (до них належать господарські (присадибні) будівлі, допоміжні (нежитлові) приміщення - сараї, хліви, гаражі, літні кухні, майстерні, вбиральні, погреби, навіси, котельні, бойлерні).

Можливість зменшити площу нежитлових приміщень, що обкладаються податком, законом прямо не передбачена. Але перехідними положеннями Податкового кодексу закладено, що в 2015 році ставка для фізичних осіб не може перевищувати 1% МЗП за кожен кв. м (12,18 грн).

З 2016 року ставка оподаткування нежитлових приміщень не може перевищувати 2% МЗП.

Перехідними положеннями Податкового кодексу, платникам податку - фізичним особам до 31 грудня 2015 року запропоновано провести звірку відомостей про об'єктах житлового та не житлового нерухомого майна з метою формування реєстру платників податків.

Але, найголовніше, право визначати остаточні ставки податку на нерухомість (як житлову, так і нежитлову), а також розмір пільги, віддано місцевим та міським радам. Тобто, фактично, у кожному населеному пункті, починаючи з 2015 року, розмір податку на нерухомість буде відрізнятися.

Як це буде виглядати на практиці

До 1 лютого місцева влада повинна прийняти рішення про стягнення/не стягнення даного податку в підвідомчому їм місті/селі/селищі в поточному році; якщо цього рішення немає, податок справляється за ставками, зазначеними у ПКУ.

За рішенням місцевих властей розмір ставки податку, який будуть сплачувати фізособи в конкретному населеному пункті, може коливатися від 0% до 2% для об'єктів житлової та від 0% до 1% для об'єктів нежитлової нерухомості.

Аналогічно і рівень пільги, на яку платник податку має право зменшити оподатковуваний площа нерухомості, може бути вище встановлених ПКУ лімітів (більше 60 кв. м для квартир і понад 120 кв. м для будинків).

Особливості нарахування податку на нерухомість в 2015 році

При наявності у платника податку частки об'єкта нерухомості, податок все одно обчислюється виходячи з належної йому площі, зменшеною на зазначену в Податковому кодексі, або певну місцевою владою пільгу та відповідної ставки податку.

При наявності у платника податку кількох об'єктів житлової нерухомості одного або різних типів, у тому числі, їх частин, податок обчислюється виходячи з сумарної загальної площі таких об'єктів, зменшеною на зазначену в Податковому кодексі, або певну місцевою владою пільгу і відповідних ставок податку.

ГФС не дає чіткого роз'яснення, як сплачувати податок при наявності у платника податку кількох об'єктів житлової нерухомості одного або різних типів, у тому числі, їх частин у різних населених пунктах і регіонах. Очевидно, податок буде обчислюватися, виходячи з площі кожного з таких об'єктів, зменшеною на зазначену в Податковому кодексі, визначену місцевою владою пільгу і відповідних ставок податку.

Для об'єктів нежитлової нерухомості принцип обчислення аналогічний (як при володінні цілим об'єктом, так і його частиною), тільки без застосування пільги.

Розрахунок сум податку за підсумками 2015 року для фізособи-резидента

* з урахуванням того, що всі об'єкти розташовані в різних населених пунктах і регіонах

Схема сплати не змінюється: платник податку до 1 липня року, наступного за звітним (тобто до 2016 року), отримає повідомлення. Їх відправлять поштою за місцем прописки. Після цього залишається 60 днів, щоб сплатити податок.